Sobre la solvencia del sistema financiero español

El presidente del gobierno, Rodríguez Zapatero, ha declarado que el sistema financiero español es uno de los más sólidos del mundo. No cabe dudar de sus palabras teniendo en cuenta la manifiesta competencia del presidente en los asuntos económicos.

Pero, en buena lógica, si la crisis financiera desatada en Estados Unidos ha afectado ya a importantes bancos europeos, es bastante probable que en algún momento sea una caja o un banco español el que se declare insolvente. Rumores, desde luego, no faltan. Puede que sea verdad que el conjunto del sistema bancario español tenga una mejor relación que la media de los europeos entre los recursos propios - capital y reservas- y los depósitos, o que estén mejor provisionados ante futuras pérdidas, pero esas diferencias no harán más resistentes los diques cuando se declare una bancarrota. Malos tiempos aquellos, se suele decir, cuando hay que explicar lo obvio, pues tiempo incierto debe ser éste cuando el gobierno, los gobiernos en general, se han visto obligados a tratar de evitar más que lo obvio, lo esencial en el sistema financiero: que la confianza en el sistema no se pierda, que no cunda el pánico, declarando que garantizan los depósitos bancarios.

Por otra parte, los orígenes de la crisis, como se sabe, son las hipotecas “subprime” en Estados Unidos, o hipotecas de alto riesgo. Por lo que se sabe, el sistema crediticio español ha sido más cuidadoso a la hora de conceder créditos hipotecarios a los particulares (otra cosa son los créditos a promotores), pero en nuestro país todos los aspectos relacionados con la cuestión inmobiliaria - viviendas construidas, especulación, precios, créditos hipotecarios sobre crédito total- son comparativamente más exagerados que en los Estados Unidos y sin parangón con los principales países europeos. No es descartable por tanto, sino más bien altamente probable, que nuestro país sufra su propia crisis “subprime”, porque las hipotecas sanas que se dieron en el pasado pueden convertirse muy rápidamente en hipotecas intoxicadas, por emplear el lenguaje al uso, en cuanto la situación económica y el paro se agraven. Ya esta sucediendo: la morosidad está aumentando vertiginosamente y es uno de los hechos que más inquietan de la evolución financiera.

También es cierto que la economía española sufre de un enorme déficit exterior por cuenta corriente –se importa mucho mas que se exporta- , ya más del 10% del PIB, una de cuyas secuelas es que exige una financiación exterior excepcional, tanto en el sentido de su volumen, más de 100.000 millones de euros anuales, como en comparación con los más importantes países europeos. Con los mercados de capitales obturados y los mercados monetarios inoperantes, conseguir esa financiación se ha convertido en un problema. En la última nota informativa del Banco de España sobre la evolución de la balanza de pagos hasta julio, puede leerse “ ...se registró una necesidad de financiación de 62.009 millones de euros en los siete primeros meses de 2008, superior a la del mismo periodo de 2007, de 59.049 millones. Por su parte, la cuenta financiera, excluido el Banco de España, acumuló entradas netas por valor de 39.364 millones de euros, inferiores a las del período enero-julio de 2007, de 77.060 millones. En consecuencia, los activos netos del Banco de España frente al exterior disminuyeron por valor de 18.815 millones de euros, frente al incremento de 21.503 millones registrados en el mismo periodo de 2007”. En resumen y todo entendible: el déficit aumentó, la financiación exterior disminuyó, y el Banco de España tuvo que correr con la diferencia perdiendo reservas.

Claro que, además, como el déficit exterior es creciente y se viene arrastrando desde hace bastantes años, su acumulación se ha traducido en que la economía española es una de las más endeudadas del mundo. Al final de 2007, la deuda neta exterior representaba el 70% del PIB cuando en 1998, antes de la implantación del euro, era del 29 %. Ningún país importante (Francia, Italia, Gran Bretaña) tiene una posición que sobrepase el 25% del PIB, y países como Alemania y Japón tienen una posición acreedora, que supera el 50% del PIB en el caso alemán y se acerca al 30% en el nipón.

Por lo demás, para complicar un poco mas el panorama, el aumento de la deuda neta entre 1998 y 2007 ha sido de 573.000 millones de euros, pero tal aumento es el resultado de un incremento de los activos frente al exterior de 1.030.000 millones de euros y de un aumento de los pasivos de 1.603.000 millones –sí, eso es, 1,6 billones de euros-, con lo cual los pasivos exteriores de la economía española sobrepasaron al final de 2007 los 2 billones de euros, el doble del PIB en ese año. De esta última cantidad, el 80% es deuda externa, que tal como la define el Fondo Monetario Internacional comprende los saldos de todos los pasivos frente a no residentes que dan lugar a pagos por amortización, por intereses o por ambos conceptos.

Una parte sustancial de esa deuda figura en el pasivo de las entidades financieras. Esa deuda, aparte de pagarse en los plazos previstos, debe renovarse para que la actividad crediticia de bancos y cajas no se hunda, y ello debe lograrse en las condiciones de crisis financiera global existente, con los mercados paralizados y la desconfianza generalizada, y por las entidades de un país cuya situación suscita bastante recelo, como lo ponen de manifiesto los tipos de interés extras que ya tienen que pagar las emisiones españolas en los mercados internacionales.

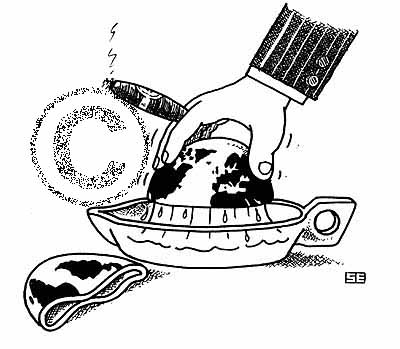

El complejo y monstruoso entramado financiero que la globalización neoliberal ha construido encierra en su seno una alta inestabilidad y muy serios riesgos de hundimiento. Cada billón, cada millón, o mejor, cada euro de cada activo y pasivo tienen sus propios acreedores y sus propios deudores, de modo que todo incumplimiento en la cadena financiera encierra el peligro de propagarse, como se comprueba dramáticamente en la actualidad, dando pleno valor a la expresión de que el sistema financiero es un castillo de naipes.

Por supuesto, nada de lo dicho invalida la autorizada opinión del presidente del gobierno, pero hay razones para temer que la realidad lo contradiga y que si todo se complica estemos a las puertas de una catástrofe financiera que a su vez desencadenará una crisis económica de consecuencias invalorables.

Pedro Montes es economista y miembro de la Presidencia Federal de Izquierda Unida

0 comentarios